In het verleden zijn veel beleggingsverzekeringen verkocht. Ze brachten vaak minder op dan verwacht. Verzekeraars zetten zich in om klanten met zo’n verzekering perspectief te bieden. Het Verbond ondersteunt verzekeraars daarbij. Lees meer over beleggingsverzekeringen en waarom consumenten deze afsloten, bij de veelgestelde vragen.

Beleggingsverzekeringen werden in de jaren negentig populair voor het aflossen van een hypotheek of om vermogen op te bouwen voor aanvullend pensioen. Bij ongeveer de helft van de verkochte beleggingsverzekeringen bleken de kosten volgens de Autoriteit Financiële Markten (AFM) achteraf te hoog. In totaal ging het om zo’n 2,6 miljoen verzekeringen. Door de hoge kosten kregen deze beleggingsverzekeringen de bijnaam woekerpolissen.

Verzekeraars vinden het belangrijk dat klanten met een beleggingsverzekering weten waar ze aan toe zijn. Zij zetten zich in om klanten een zo goed mogelijk perspectief te bieden. Zo zijn zij klanten met een verzekering waarvan de kosten achteraf te hoog bleken, financieel tegemoetgekomen in compensatieregelingen van verzekeraars met consumentenorganisaties. Ook zijn verzekeraars en adviseurs met klanten in gesprek gegaan om te kijken of de situatie van klanten verder verbeterd kan worden. Ook in de toekomst blijven zij klanten met een beleggingsverzekering helpen bij het verbeteren van hun perspectief. Het Verbond ondersteunt verzekeraars hierbij.

Kostentransparantie Verzekeraars geven klanten meer informatie over de kosten van beleggingsverzekeringen. Klanten die een verzekering willen afsluiten, krijgen sinds 2008 van tevoren op papier een overzicht met de hoogte van de premie. Daarin staat ook welk deel van de premie wordt gebruikt om te beleggen en welk deel besteed wordt aan kosten en het afdekken van het overlijdensrisico. Klanten krijgen ook jaarlijks een overzicht van de kosten die in rekening zijn gebracht en inzicht in de ontwikkeling van de waarde van de verzekering.

De kostentransparantie is een uitvloeisel van de ‘Commissie de Ruiter’ die in 2006 door het Verbond werd ingesteld. De aanbevelingen van de commissie zijn in 2008 wettelijk vastgelegd.

Compensatie Verzekeraars hebben op basis van de aanbeveling van de Ombudsman Financiële Dienstverlening met consumentenstichtingen, zoals de Stichtingen Verliespolis en Woekerpolisclaim, en met de steun van betrokken partijen, zoals Vereniging Eigen Huis en Vereniging van Effectenbezitters, algemene en breed gedragen akkoorden gesloten en uitgevoerd voor compensatie aan consumenten. Met deze akkoorden is het kostenniveau van beleggingsverzekeringen in lijn met de aanbevelingen van de Ombudsman. Verzekeraars hebben in totaal ruim 3 miljard euro betaald aan klanten.

Flankerend beleid Verzekeraars hebben in 2011 afspraken gemaakt met het ministerie van Financiën. Deze afspraken zorgen ervoor dat klanten hun situatie kunnen verbeteren, bijvoorbeeld door hun verzekering aan te passen, af te kopen of om te zetten naar een ander product. Dit zogeheten flankerend beleid moet ervoor zorgen dat klanten weten wat ze hebben, weten wat ze krijgen, en beter af zijn voor de toekomst.

Verzekeraars hebben de tegemoetkoming bijvoorbeeld direct in de verzekeringen gestort, zodat klanten vrij zijn om hun verzekering meteen aan te passen of op te zeggen. Ook zijn drempels weggenomen die overstappen of aanpassen lastig maken. Zo betalen klanten bijvoorbeeld geen afkoopkosten meer en kunnen zij eenmalig kosteloos overstappen naar een goedkoper fonds.

Nazorgbeleid Verzekeraars hebben alle klanten met een beleggingsverzekering geactiveerd. Dat betekent dat zij klanten actuele informatie hebben gegeven over de verzekering, de (verwachte) waardeopbouw ervan en klanten hebben geholpen bij het maken van een bewuste keuze over de toekomst van hun beleggingsverzekering: ongewijzigd voorzetten, aanpassen of stopzetten (afkopen). Ook hebben zij kosteloos hersteladvies aangeboden. Dit zogeheten nazorgbeleid is in 2015 wettelijk vastgelegd. In 2017 waren alle klanten geactiveerd. Het totaaloverzicht van de activering per verzekeraar is hier te vinden.

Verzekeraars hebben samen met het Nibud een website gemaakt waarop klanten gedurende het wettelijke nazorgtraject informatie konden vinden over beleggingsverzekeringen. Daarmee konden ze zich voorbereiden op het gesprek met hun adviseur of verzekeraar.

Loket Hersteladvies Beleggingsverzekeringen Om ook klanten die geen vertrouwen meer hebben in hun eigen adviseur of verzekeraar van dienst te zijn met hersteladvies, heeft het Verbond het Loket Hersteladvies Beleggingsverzekeringen in het leven geroepen. Klanten konden gedurende het wettelijke nazorgtraject bij dit loket kosteloos hersteladvies krijgen van een adviseur die niet aan een verzekeraar verbonden is. In totaal hebben ongeveer 1600 mensen via het loket een hersteladvies gekregen.

Permanente nazorg Verzekeraars blijven klanten met een beleggingsverzekering helpen als zij daar behoefte aan hebben. Bijvoorbeeld klanten die hun eerder gemaakte keuze willen wijzigen, of klanten die ondanks de informatie van de verzekeraar nog geen bewuste keuze maakten. Ook zetten verzekeraars het flankerend beleid voort. Klanten hoeven dus ook in de toekomst geen afkoopkosten te betalen, en kunnen eenmalig kosteloos overstappen naar een goedkoper fonds.

Verzekeraars blijven, ook in de toekomst, conform wetgeving de portefeuilles monitoren op beleggingsverzekeringen die – om wat voor reden dan ook – alsnog niet-opbouwend worden. Verzekeraars benaderen en activeren deze klanten en bieden hen een passende oplossing.

Coulance Verzekeraars hebben in overleg met consumentenvertegenwoordigers regelingen getroffen voor polishouders in een zogenoemde schrijnende situatie. Daarbij gaat het om situaties waarin de polishouder na toepassing van de algemene compensatieregeling nog steeds wordt geconfronteerd met een aanzienlijk verlies als gevolg van de specifieke product kenmerken (anders dan het normale beleggersrisico). Een commissie onder voorzitterschap van mr. dr. M. Oosting heeft getoetst of de verzekeraars de overeengekomen regeling juist hebben toegepast. Overeenkomstig het besluit van de beide stichtingen en de verzekeraars heeft de commissie haar werkzaamheden in 2017 beëindigd. Ook in de toekomst blijven verzekeraars de situatie van een klant altijd op zijn eigen merites beoordelen, en zullen zij waar nodig een passende oplossing bieden.

Sinds het ontstaan van de beleggingsverzekeringen-problematiek is de positie van consumenten, met steun van de verzekeringssector, verder versterkt via aanvullende zelfregulering en wetgeving. Zo is er een provisieverbod gekomen voor de verkoop van complexe financiële producten. Ook is de informatievoorziening verbeterd, zorgplicht versterkt en zijn er nadere eisen gesteld aan het productontwikkelingsproces.

Een beleggingsverzekering is een levensverzekering waarbij de verzekeraar de premie voor de klant belegt. Het doel is tweeledig: het opbouwen van vermogen en het afdekken van financiële risico’s bij overlijden. Een deel van de inleg wordt belegd om vermogen op te bouwen, bijvoorbeeld voor het aflossen van de hypotheek of als aanvulling op het pensioen. Aan het einde van de looptijd betaalt de verzekeraar de waarde van de verzekering uit aan de klant of aan de geldverstrekker voor aflossing van de hypotheek. De waarde is afhankelijk van het beleggingsresultaat. Sommige verzekeringen hebben een gegarandeerde minimumuitkering of een gegarandeerd minimumrendement.

Met een ander deel van de inleg worden kosten en premies van (bijvoorbeeld) de gekoppelde overlijdensrisicodekking betaald. Deze premie kan ook ten laste worden gebracht van het opgebouwde vermogen van de beleggingsverzekering. Als de verzekerde voor de einddatum overlijdt, betaalt de verzekeraar een afgesproken bedrag uit aan de nabestaanden. Dit bedrag kan bijvoorbeeld gebruikt worden om de hypotheek (gedeeltelijk) af te lossen. Het wordt voor de achterblijvende partner op die manier financieel eenvoudiger om in de woning te blijven wonen.

Vanaf de jaren ’90 leidde de combinatie van een positief beursklimaat, gunstige fiscale regels en actieve marketing tot hoge verkoopcijfers van beleggingsverzekeringen. De doelstellingen van consumenten daarbij waren divers. Beleggingsverzekeringen werden aangeschaft in combinatie met een hypotheek, om vermogen op te bouwen voor studie of pensioen of primair als verzekering bij overlijden. Ook werden beleggingsverzekeringen gesloten voor vrije vermogensopbouw, zonder concreet doel. Om aan deze uiteenlopende wensen tegemoet te komen was er een grote diversiteit in het aanbod. Doelkapitaal, hoogte van de inleg, soorten aanvullende dekkingen, beleggingsbeleid én communicatie variëren sterk.

Beleggingsverzekeringen brachten minder op door tegenvallende beursrendementen in combinatie met kosteninhoudingen bij een deel van de beleggingsverzekeringen.

De AFM heeft onderzoek gedaan naar beleggingsverzekeringen. De toezichthouder concludeerde in 2008 in het zogeheten feitenonderzoek dat ongeveer de helft van de 5,7 miljoen polissen die op 1-1-2008 actief waren, te hoge kosten had. Verzekeraars hebben voor 2,6 miljoen polissen (45%) een financiële tegemoetkoming betaald. In totaal hebben zij ruim 3 miljard euro betaald aan klanten.

Verzekeraars hebben akkoorden gesloten over een tegemoetkoming in de kosten met de Stichting Verliespolis (een initiatief van Vereniging Eigen Huis en Vereniging van Effectenbezitters) en de Stichting Woekerpolis Claim. Zij vertegenwoordigden honderdduizenden klanten. Verzekeraars hebben de kosten verlaagd volgens de afspraken in deze akkoorden.

Heeft een verzekeraar meer kosten ingehouden dan is afgesproken in de akkoorden, dan heeft de klant het verschil alsnog vergoed gekregen van de verzekeraar. De regelingen maken beleggingsverliezen niet goed, ze compenseren alleen de te hoge kosten.

Over het algemeen gold dat klanten zijn gecompenseerd voor kosteninhoudingen die:

Dat is exclusief kosten van garanties. Als de verzekering een garantie heeft, mogen de kosten daarvoor maximaal 0,65% bedragen bovenop de reguliere kosten.

De groep klanten van wie de beleggingsverzekering blijkens onafhankelijk onderzoek te hoge kosten had, is in de jaren 2008-2012 gecompenseerd. Verzekeraars betaalden toen ruim 3 miljard euro. De te hoge kosten over de hele looptijd van het product zijn daarmee gecompenseerd. Een aantal consumenten vond dat zij recht hebben op meer en is gaan procederen, soms via een claimstichting. Daarom lopen er nu nog juridische procedures.

De juridische uitspraken tot nu toe zijn niet eenduidig. Ook zijn er voor zowel verzekeraars als claimstichtingen nog verschillende beroepsmogelijkheden bij zowel de Nederlandse rechter als het Europese Hof.

De eventuele financiële impact van deze juridische nasleep is onhelder zolang de procedures nog lopen. Er liggen nog meerdere vragen voor, zoals over de reikwijdte van het regelgevend kader in de periode dat verzekeringen werden afgesloten, de individuele voorlichting door verzekeraars en/of adviseurs en verschillende aspecten van de verzekering zelf.

In sommige gevallen maken de klant en verzekeraar samen een afspraak om een geschil over een beleggingsverzekering te beëindigen, ook al zijn ze het niet met elkaar eens. De klacht wordt in dat geval opgelost met een schikking. Het Verbond heeft informatie voor consumenten over schikkingen opgesteld die verzekeraars op hun website kunnen publiceren. Lees meer over schikken.

Verzekeraars zullen klanten met een beleggingsverzekering blijven helpen als zij daar behoefte aan hebben. Bijvoorbeeld klanten die hun eerder gemaakte keuze willen wijzigen, of klanten die ondanks de informatie die de verzekeraar stuurde nog geen bewuste keuze maakten. Ook zullen verzekeraars het flankerend beleid voortzetten. Klanten hoeven dus ook in de toekomst geen afkoopkosten te betalen, en kunnen eenmalig kosteloos overstappen naar een goedkoper fonds.

Als een klant in een schrijnende situatie terecht komt zullen verzekeraars de situatie van de klant altijd op zijn eigen merites beoordelen, en zullen zij waar nodig een passende oplossing bieden.

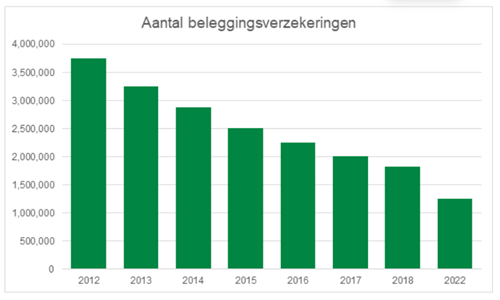

Het aantal beleggingsverzekeringen is sinds het hoogtepunt eind jaren negentig fors gedaald. Eind 2022 waren er nog 1,25 miljoen beleggingsverzekeringen, een daling van zo’n 31% ten opzichte van 2018.